中国基金报记者 林雪 彭明 米尔

昨天晚上,一则暂停证券公司与私募基金开展场外期权的消息传遍朋友圈,引发了各种刷屏。据基金君从券商和私募那边得到的消息,该情况基本属实。

相关通知显示,自4月11日起暂停证券公司与私募基金开展场外衍生品业务,证券公司不得新增业务规模,存量业务到期自动终止,不得续期。

如火如荼的场外期权被按了暂停键,消息瞬间传遍市场。究竟是怎么回事?到底是谁家的哪些业务不能做了?对私募和券商有哪些影响?未来场外期权前景如何?基金君来给大家捋一捋。

券商、私募接到通知

这次关于场外期权的通知的来源是证券业协会创新部。根据券商方面的消息,证券业协会创新部在昨天下班前电话通知各家券商,自2018年4月11日起暂停证券公司与私募基金开展场外期权业务,证券公司不得新增业务规模,存量业务到期自动终止,不得续期。

随后,多家券商通过各种途径通知到私募客户。

“私募客户有的叫苦不迭,有的选择沉默,打击来的太突然。”某券商人士表示。

先来看下什么是场外期权,是指在非集中性的交易场所进行的非标准化的金融期权合约,是根据场外双方的洽谈,或者中间商的撮合,按照双方需求自行制定交易的金融衍生品。场外期权以机构参与为主,券商、期货公司风险子公司、私募等是主要的参与者。

这次政策打击的,主要是券商和私募两个机构。期货公司风险子公司的场外期权业务依然可以进行。

为啥要暂停券商证券公司与私募基金开展场外期权业务?在此前,监管层曾经核查私募拆分场外期权份额卖给个人投资者的行为,此次暂停券商与私募的场外期权业务多被市场人士认为和此前的核查有关。

按照规定,个人投资者是禁止参与场外期权业务的。依据就是2017年9月27日,中国期货业协会发布《关于加强风险管理公司场外衍生品业务适当性管理的通知》,要求,风险管理公司不得与自然人客户开展衍生品交易服务。

那么,个人投资者是如何借道私募基金参与场外期权的?场外期权里究竟存在哪些违规乱象?是否叫停了券商与私募的场外期权业务,就能彻底封锁个人投资者进入场外期权市场?

场外期权里可能隐藏哪些违规行为?

场外期权本身作为保险存在,但是因为自带杠杆属性,再加上监管对配资、股票质押等政策收紧,场外期权便提供了一种渠道变相实现加杠杆等目的。

1、 变相加杠杆

如果单买个股期权或者指数期权,通过只支付权利金,就能实现“以小博大”。举个例子,看好股票A会上涨,想拿100万建仓,这时候可以只买股票A对应的期权,支付10%的期权费(期权费不等),10万元就可以买一个上涨期权,如果上涨了10%,投资者选择行权,收益10万,也就是用了10万元就实现了10万元的盈利。一些不正规的平台,杠杆比例甚至更高。不过,也有业内人士表示,这种期权加杠杆的成本要高于配资,因为期权以期权费的形式体现成本之外,还有一定的风险性。

关键还在于,正是这种加杠杆吸引了不少个人投资者,而个人投资者又不允许参与场外期权,这才有了一些私募平台提供通道的违规做法。

2、 个人投资者借道入场

个人投资者想入场怎么办呢?不合规的私募平台就出现了,因为私募产品有场外期权的资格,以私募基金产品形式或以公司主体形式进行场外期权开户,通过黑平台招揽个人投资者,以期权权利金差额进行牟利(投资者所支付权利金费用正常为券商报价三倍以上)。

比如个人投资者花10万期权费买了价值100万的股票,后面如果股票涨了,客户要求行权,那私募就会卖掉期权和客户结算。通过多重设计规避监管,突破投资者适当性管理的规定。

这时候有两类策略,一是如果私募/资管通道机构真的和券商签订协议,大券商本身就有期权的买卖池,在做期权的同时也会有现货交易,做风险对冲,这种情况风险还是有限的,可能只存在期权费的损失。第二种就是所谓的黑平台,可能存在信用风险,另外,不做对冲,只卖出期权,一旦市场出现了反向波动,对客户是有很大损伤的。

3、 变相股票质押

利用期权做变相的股票质押也是一种较为常见的方式,A把股票卖给B,B给A一个场外期权,但场外期权有杠杆,相当于A把股票全价卖给B之后,再加一个杠杆,期权费相当于借贷的资金成本。但是风险就在于,当股票下跌的时候需要补充保障金,一旦不能补充就会出现流动性风险。据私募人士表示,现在虽然还没有明确通知,但这种形式也是需要衍生品合约来实现风险转嫁和支付利息,这种变相股票质押的业务也已经在收紧。

不过,也有市场人士提出疑问,有些普通机构通过期货风险子公司照样可以开展业务,暂停券商与私募的场外期权业务是否能真正的遏制行业乱象?有业内人士称,提高名义本金门槛或更有效。

场外期权发展情况:

五家券商占本月场外期权新增总量近九成

有券商人士告诉记者,目前在券商几条业务主线中,经纪业务因为市场行情而难以开展,产品代销也并不好做,曾经火热的通道业务因为受到监管政策的影响,规模一年回落2万亿。在这种情况下,以场外衍生品为代表的创新业务就火起来了。

“去年是最火的时候”,有业内人士告诉记者,因为散户比较喜欢买期权,想以小博大加杠杆,并且对期权价格不是很敏感,所以券商做这个业务很赚钱。甚至有人喊出了“2016年参与网下打新,2017年参与场外期权”的口号。

那么,场外期权业务究竟有多火?最新情况是:本月场外衍生品新增交易规模延续了近一年的增长势头!

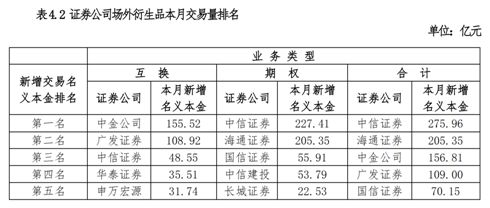

根据中国证券业协会今日(4月11日)公布的场外证券业务开展情况报告(2018年第2期,总第29期),今年4月,证券公司开展权益类场外金融衍生品初始交易6220笔,场外衍生品名义本金规模新增1049.55亿,环比增长36.48%。期权交易集中度上升4%、互换交易集中上升1%,场外期权与收益互换集中度分别为88.09%、93.16%。

高达88.09%的集中度也从侧面说明了在场外期权业务方面,资金雄厚者得天下。

让我们再来看看,这近九成的占比中都包含了哪些券商。从最新的证券公司场外衍生品本月交易量排名来看,中信证券、海通证券、中金公司、广发证券和国信证券本月新增名义本金合计排名前五,其中,在期权业务方面,中信证券、海通证券、国信证券、中信建投证券以及长城证券名次靠前,五家新增初始名义本金合计为 564.99 亿元,占本月场外期权业务新增总量的 88.09%。

也就是说,本月新增的场外期权业务近九成都出自这五家券商。

对券商影响几何?大券商受冲击相对较大

不过,对于此次监管层叫停券商场外期权私募通道,对券商而言,特别是上述规模占比较大的券商,受到的影响会更大一些。

“一些大券商这块业务做的已经很大了”,华东一家券商人士告诉记者,某大型券商每年光场外期权业务就能拿到逾2亿元的收入,甚至还有3-5家券商去年靠场外期权赚了十几个亿。

不过,场外期权业务究竟给这几家券商带来多少收入目前还没有翔实的数据可以佐证。记者随后也翻阅了几家券商年报,其中中信证券2017年的年报中对其场外期权的具体业务规模和业务收入并未提及,仅仅表示“业务规模增长较快,同业排名领先”。海通证券则在年报中申明了自身的风险把控——2017年,除传统的趋势投资以外,公司还积极开展了期权做市、场外期权等创新业务。创新业务运作过程中公司坚持风险中性的投资策略,有效控制了业务开展过程中的风险敞口。

也有券商在采访中,因公司风控等因素的限制,并不涉及这块业务。

也有一些不同声音,有业内人士表示,场外期权的规模不算很大,所以此次监管措施对券商的影响整体不会很大。

根据中国证券业协会最新公布的数据,本月,证券公司开展期权交易初始名义本金月初存量为2236.73亿元,月末存量为2256.75亿元。

还有一个值得关注的数据是,目前在券商的场外期权业务中,私募是比较活跃的对手,以名义金额计,在本月新增期权交易中,私募基金占比达 28.19%,不及商业银行31.47%的占比。

“就业务规模来说,实际影响面没有大家想象的那么大,但是心理预期确实是有落差的”,华东某券商表示,现在券商全部窗口指导,不让跟私募做,但是资管产品还是可以正常交易。

对哪些私募影响较大?

北京某期权策略私募机构总经理坦言,这次暂停券商与私募开展场外期权业务,主要对三类私募有影响:

一是主策略做衍生品的私募,本身是做场内期权交易,比如期权套利等策略,也会参与一部分场外的指数类期权,比如中证500指数期权,暂停以后就少了一个投资工具,会有一些影响,但影响有限,因为场外不是主战场;

二是股票多头策略的私募,以往会参与场外的个股期权等,但现在无法参与了;

三是对一些私募策略比较集中在做场外衍生品交易的,影响会很大,他们专门做场外期权,还会打包把份额拆分。这次监管主要也是针对份额拆分,涉及到合格投资人,所以私募都先暂停。

“总体来说,对于我们这种有场外仓位的私募来说,都会有影响,但是以前做的不受影响,就是以后新增不让做了。但这个影响有限,因为我们仓位不高,我们以后大不了忍受基差,去股指期货市场做。但对有些私募大比例、大仓位都是做场外的,但是现在一下子就没有可操作空间了,要不资金闲置在账上,要不就寻找别的策略,这些是影响比较大的。”该私募总经理表示。

华东某量化私募投资总监表示,监管的目的是去杠杆,在期权领域有变相加杠杆的做法,用期权加杠杆成非常高,但现在有些机构或个人宁愿接受高成本,也要把杠杆加上去。“目前做场外期权的私募还是蛮多的,其中受影响最大的是私募的通道业务,场外期权通道业务占比较大,利用私募通道为不合格的个人投资者或者配置需求提供通道。”

他举例,比如想买某个个股期权,就可以把大家集合起来,整个打包,向券商询价,券商就报价,就一起买进去,然后按照份额再结算,发这个产品只为了做这件事情。“这次监管主要针对通道型的私募产品做了一个禁令,限制以往的做法。”

他还告诉基金君,现在还有种做法是利用期权做股票质押,“相当于我把股票全价卖给你,再加一个杠杆,期权费相当于借贷的资金成本。这也是监管打击的方面。”

华南某套利策略私募投资总监也表示,“对于我们来说影响不大,因为我们这块做得越来越少。我们主要是趋势套利,做场外期权的越来越少。”

深圳某中型私募市场总监告诉基金君,对于做个股的私募来说场外期权是一个良好的对冲工具和增强收益,会有一些影响。“现在监管说要去杠杆,但是有些私募却在放杠杆,而且场外市场没有标准化的,我们都觉得这块早晚都要整治,不合规的东西早该禁止了。”

政策和场外期权未来走向如何?

私募普遍认为,场外期权市场发展的前景很广阔,但原来确实存在诸多不规范的地方,需要监管加以整顿,制定规则和门槛,更有利于行业发展。短期来看,应该会收得比较紧。

华东某量化私募投资总监表示,2017年有几家券商的场外规模增长非常快,利润也不错,大大小小的券商、期货公司本来的计划应该是今年都想拓展这块业务,但目前估计场外期权的量肯定会萎缩比较快,“目前监管还没有给出时间表,短期来说很难恢复,有些机构可能还会去寻找变相的渠道。”

北京某期权策略私募总经理也表示,之前就听说资管产品投场外期权备案受限,但当时还没有说私募要收紧,但门槛要提高,具备规模、资质、交易经验的私募才能做,而且投资场外的比例占整个基金资产的比例有限制,“现在对私募的场外期权业务暂停,未来可能要在这方面出规则进行规范,比如怎么做、比例多少、资质等,或者要对参与主体做穿透,都会有要求,按照规矩来办事,更加规范场外期权市场发展,对行业整体来说都是好事情。”

北京某量化私募也称,原来场外期权这块确实不太规范,一些个人借助资管通道来做,但以后随着监管加强,会越来越规范。